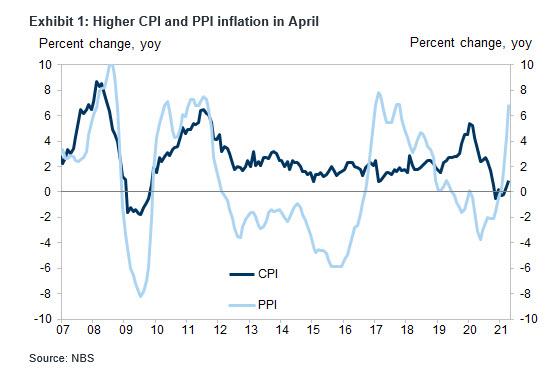

No es un secreto que los precios de los productos básicos y las materias primas en China se dispararon. Así lo confirmó recientemente la impresión de inflación del Índice de Precios del Productor (IPP), que sorprendió al mercado en alza y alcanzó el 6,8% interanual, el más alto desde 2017.

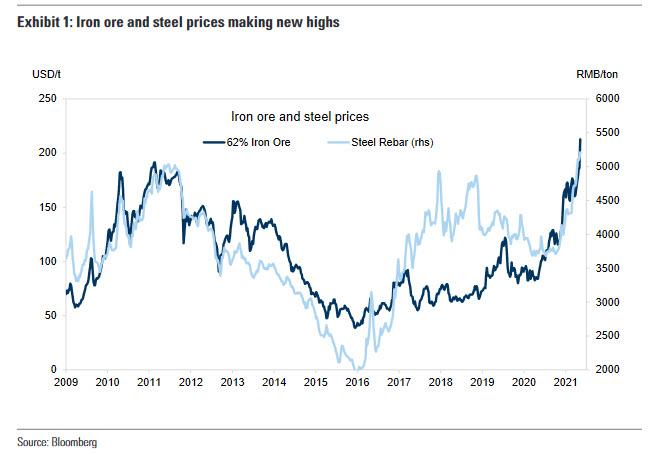

El frenesí culminó con el salto de un día del 10% en los precios del mineral de hierro que, como escribió esta mañana Hui Shan, estratega del grupo económico Goldman para China, “suscitó muchas preguntas de los clientes sobre el impacto del aumento de los precios en la economía china y la política monetaria”, especialmente en lo que se refiere al riesgo de amenaza de una política monetaria más estricta, como subida de tipos por parte del Banco Popular de China (PBOC por sus siglas en inglés).

Así pues, para responder a estas crecientes preocupaciones de que China pueda estar en las primeras fases de la hiperinflación de las materias primas, Goldman aborda estas cuestiones a continuación en colaboración con sus estrategas de materias primas.

LEA TAMBIÉN: La UE no ayudará a Montenegro a pagar su deuda con China

P: ¿Es la demanda de China tan fuerte como sugieren los precios de las materias primas?

Basándonos en nuestra lectura tanto de los datos macro (por ejemplo, el de Project Management Institute (PMI) y exportaciones) como de los micro-datos (por ejemplo, el consumo de acero y la contaminación atmosférica), creemos que la demanda sobre el terreno sigue siendo sólida. Las comprobaciones del canal de nuestros analistas de renta variable confirman la estabilidad de las infraestructuras y la actividad inmobiliaria, así como la resistencia de la producción de automóviles y electrodomésticos en abril. Sin embargo, es importante destacar que el papel de China en el mercado de las materias primas cambió algo con respecto a años anteriores en tres aspectos.

En primer lugar, hemos visto que la industria manufacturera superó a la inversión en infraestructuras e inmuebles en China, lo que también es coherente con el hecho de que los precios del acero plano (utilizado principalmente en la industria manufacturera) superen a los del acero largo (utilizado principalmente en la construcción). Y la fuente clave de la fortaleza del sector manufacturero es la fuerte demanda externa, que a su vez se impulsó por la reapertura económica tras la vacunación masiva y el importante apoyo monetario y fiscal en el extranjero. Por lo tanto, como argumentaron nuestros estrategas de materias primas, la demanda incremental de materias primas procede actualmente de fuera de China.

En segundo lugar, los cambios en las perspectivas de la oferta en China desempeñan un papel importante. El endurecimiento de las normas de intercambio de capacidad siderúrgica y la campaña anticorrupción en la industria del carbón de Mongolia Interior, añadieron presión a la oferta en un momento en que la demanda es fuerte. El compromiso de China de lograr la “neutralidad del carbono en 2060”, que nuestros analistas de renta variable esperan que genere profundas repercusiones en las industrias ascendentes, señala además al mercado que es poco probable que la oferta china de productos de altas emisiones, como el acero, el aluminio y el cemento, responda a la subida de los precios.

En tercer lugar, las tensiones geopolíticas introducen una prima de riesgo y complican el panorama. El ejemplo más reciente es el anuncio de la Comisión Nacional de Desarrollo y Reforma (NDRC por sus siglas en inglés) de suspender indefinidamente todas las actividades del Diálogo Económico Estratégico China-Australia. Aunque se dieron pocos detalles y nuestro equipo económico Australia and New Zealand Banking Group (ANZ por sus siglas en inglés) cree que es muy poco probable que se impongan aranceles o restricciones al mineral de hierro, dada la gran dependencia de China del suministro australiano, la noticia puede haber contribuido a los últimos movimientos del mercado, dadas las preguntas que recibimos sobre el titular.

Conclusión: La demanda de China parece robusta en términos de nivel, pero no creemos que las últimas subidas de precios de las materias primas indiquen que la demanda de productos básicos de China se esté acelerando.

P: ¿Qué respuestas a corto plazo podemos esperar de los responsables políticos chinos?

Los responsables políticos chinos tomaron nota del fuerte aumento de la inflación de los precios de las materias primas. Por ejemplo, en la reunión del Comité de Estabilidad Financiera y Desarrollo, presidida por el viceprimer ministro Liu He el 8 de abril, los responsables políticos declararon la necesidad de “mantener los precios estables” y de “vigilar de cerca los precios de las materias primas”. El 9 de abril, el primer ministro Li Keqiang organizó una reunión con economistas y empresarios en la que pidió “reforzar la gestión de los mercados de materias primas” y “aliviar la presión de los costes sobre las empresas”.

El reto desde el punto de vista de las políticas es que, al mismo tiempo que Pekín desea que bajen los precios de las materias primas, también se centra en alcanzar sus objetivos de reducción del carbón restringiendo la oferta de metales en sectores con una capacidad excedente significativa, un valor relativamente bajo y una elevada huella de carbono, por ejemplo, el aluminio y el acero en particular. Las restricciones inducidas por la política sobre la oferta actual y futura actúan como efectos de restricción sobre los equilibrios subyacentes y el precio de apoyo. Además, en un entorno de fuerte demanda interna y externa como el actual, estos recortes de la oferta proporcionan un efecto de precios aún mayor. Hasta que no se produzca una desaceleración importante de las condiciones de la demanda que modere la actual tensión en la mayoría de los productos básicos industriales, la capacidad de frenar de forma sostenible la dinámica de los precios es limitada.

En lo que respecta a las herramientas políticas reales para aliviar el dolor de los fabricantes de productos derivados, hasta ahora hubo unos cuantos canales de intento de influencia por parte de los responsables políticos chinos. El primero es reducir otros tipos de costes a los que se enfrentan las empresas. Creemos que los recientes anuncios de reducción de impuestos y tasas entran en esta categoría. En segundo lugar, las autoridades pueden fomentar las importaciones y desalentar las exportaciones para ayudar a satisfacer la demanda interna. Por ejemplo, el Ministerio de Finanzas eliminó la rebaja fiscal a la exportación de 146 productos siderúrgicos a partir del 1 de mayo. En tercer lugar, el gobierno puede desplegar reservas estratégicas de productos básicos. Y por último, los reguladores instaron a las futuras bolsas de materias primas a frenar las actividades especulativas.

Conclusión: Aunque los responsables políticos disponen de algunas medidas para aliviar temporalmente las presiones, la tensión fundamental de la oferta y la demanda es más difícil de abordar.

P: ¿Cuál es el impacto del aumento de los precios de las materias primas en el crecimiento y la inflación de China?

El aumento de los precios es el mecanismo a través del cual el mercado encuentra un nuevo equilibrio destruyendo la demanda y/o incentivando la oferta. El grado en que se produce cada uno de los dos márgenes de ajuste depende de las características de la oferta y la demanda. Hasta ahora ha habido pocas pruebas de destrucción de la demanda final a los niveles de precios actuales en los macro y micro-datos disponibles de China. Sin embargo, una tendencia que surgió a partir de finales del primer trimestre es una fase de reducción de existencias de metales. La mejor prueba de ello son las tasas negativas de crecimiento de la demanda aparente de metales en abril, tras un fuerte crecimiento interanual en el primer trimestre. Creemos que esto refleja esencialmente una huelga temporal de los compradores, en la que los consumidores de los mercados descendentes, desabastecen las existencias hasta que tienen que volver al mercado dadas las necesidades de la demanda final. Esta tendencia podría suavizar temporalmente los mercados físicos de metales, aunque los niveles de existencias de materias primas sugieren que esta situación debería remitir en el tercer trimestre.

El potencial de las respuestas del lado de la oferta se limitó por el énfasis de la política de Pekín de reducir el carbón. A corto plazo, aunque existe cierta flexibilidad de capacidad en el sistema, una combinación de márgenes de procesamiento débiles (por ejemplo, cobre, zinc) o restricciones políticas a nivel provincial (por ejemplo, fundición de aluminio en Mongolia Interior y fábricas de acero en Tangshan) ofrecen vientos en contra de cualquier aceleración de la producción. Al margen, esperamos una cierta mejora en la producción de metales secundarios a partir de chatarra, aunque los volúmenes serán limitados en conjunto. El riesgo de que se produzcan aumentos netos de la capacidad de suministro es bajo, especialmente en los sectores del aluminio y el acero (altos hornos). Este año se alcanzará un límite estricto en la capacidad de aluminio, después del cual sólo se permitirán los intercambios. En el caso del acero, el reciente endurecimiento de las normas de intercambio de capacidad de los altos hornos (ratio de intercambio de 1,5:1 entre los antiguos y los nuevos) limita cualquier potencial de expansión más allá de los cambios a los hornos de arco eléctrico.

Aunque el aumento de los costes de los insumos afectó a los márgenes brutos de algunas industrias, incluida la del automóvil, la experiencia histórica sugiere que los beneficios de las fases posteriores a la producción no se resienten mucho cuando aumentan los precios de las fases anteriores, probablemente debido a la parte relativamente pequeña de los costes totales de las materias primas y a la capacidad de los productores de mejorar la eficiencia y/o trasladar algunos de los costes más altos a los consumidores finales. Dicho esto, el choque de la COVID no se parece a ningún otro, y es posible que veamos una destrucción significativa de la demanda si los precios suben durante más tiempo, sobre todo cuando la oferta se volvió mucho menos sensible a las señales de precios que antes debido a tendencias a largo plazo como la reducción del carbón.

En investigaciones anteriores, hemos constatado que la inflación del IPP sólo afecta a los bienes no alimentarios en el IPC y la transmisión dista mucho de ser completa. Teniendo en cuenta que la inflación de los precios de los alimentos se ha suavizado por el ciclo del cerdo y que la inflación de los servicios se silenció debido a la falta de actividad económica y a las políticas gubernamentales destinadas a reducir los costes de la vivienda y de la atención médica a los que tienen que hacer frente los consumidores, creemos que la inflación del IPC probablemente seguirá siendo moderada aunque la inflación del IPP alcance un máximo de varios años.

Conclusión: El impacto del aumento de los precios de las materias primas y de los precios de producción en el crecimiento chino y la inflación del IPC parece limitado hasta ahora.

En el informe de política monetaria del cuarto trimestre, el banco central calificó la elevada inflación del IPP y la baja inflación del IPC como impulsadas por “factores temporales”. La encuesta del PBOC del primer trimestre entre los depositantes urbanos mostró que las expectativas de inflación seguían siendo moderadas entre los consumidores. En abril, el miembro del Comité de Política Monetaria (CPM) Wang Yiming, habló del repunte de los precios del petróleo y los metales y destacó la necesidad de “evitar el fortalecimiento de las expectativas de inflación”. En general, el banco central parece estar prestando más atención a las presiones de los precios y a las expectativas de inflación en los últimos meses.

Por otra parte, la liquidez interbancaria se mantuvo de manera abundante y el tipo de interés de las operaciones de recompra a 7 días se mantuvo por debajo del tipo de interés oficial del 2,2%, lo que sugiere que hay pocos indicios de endurecimiento de la política ante el fuerte aumento de los precios de las materias primas. La falta de respuesta del banco central tiene sentido desde el punto de vista económico, ya que la causa fundamental del último repunte de los precios de las materias primas no es la demanda de China. Como ya se ha dicho, la mayor demanda fuera de China y la preocupación por la oferta desempeñaron un papel más importante en la subida del mercado. Si este diagnóstico es realmente correcto, el endurecimiento de la política monetaria en China no sería una solución eficaz. En todo caso, el impacto de la destrucción de la demanda por el aumento de los costes de los insumos puede abogar por una política monetaria acomodaticia para compensar las cargas generales de las empresas, siempre que las expectativas de inflación se mantengan ancladas.

Conclusión: No esperamos que el PBOC endurezca la política monetaria por el aumento de los precios de las materias primas.

Este articulo fue publicado originalmente en ZeroHedge el 11 de mayo de 202l.

Autor: Tyler Durden